3. Quartal 2024: Die Zinswende ist da!

Sommerliche Achterbahnfahrt der Märkte mit positivem Ausgang

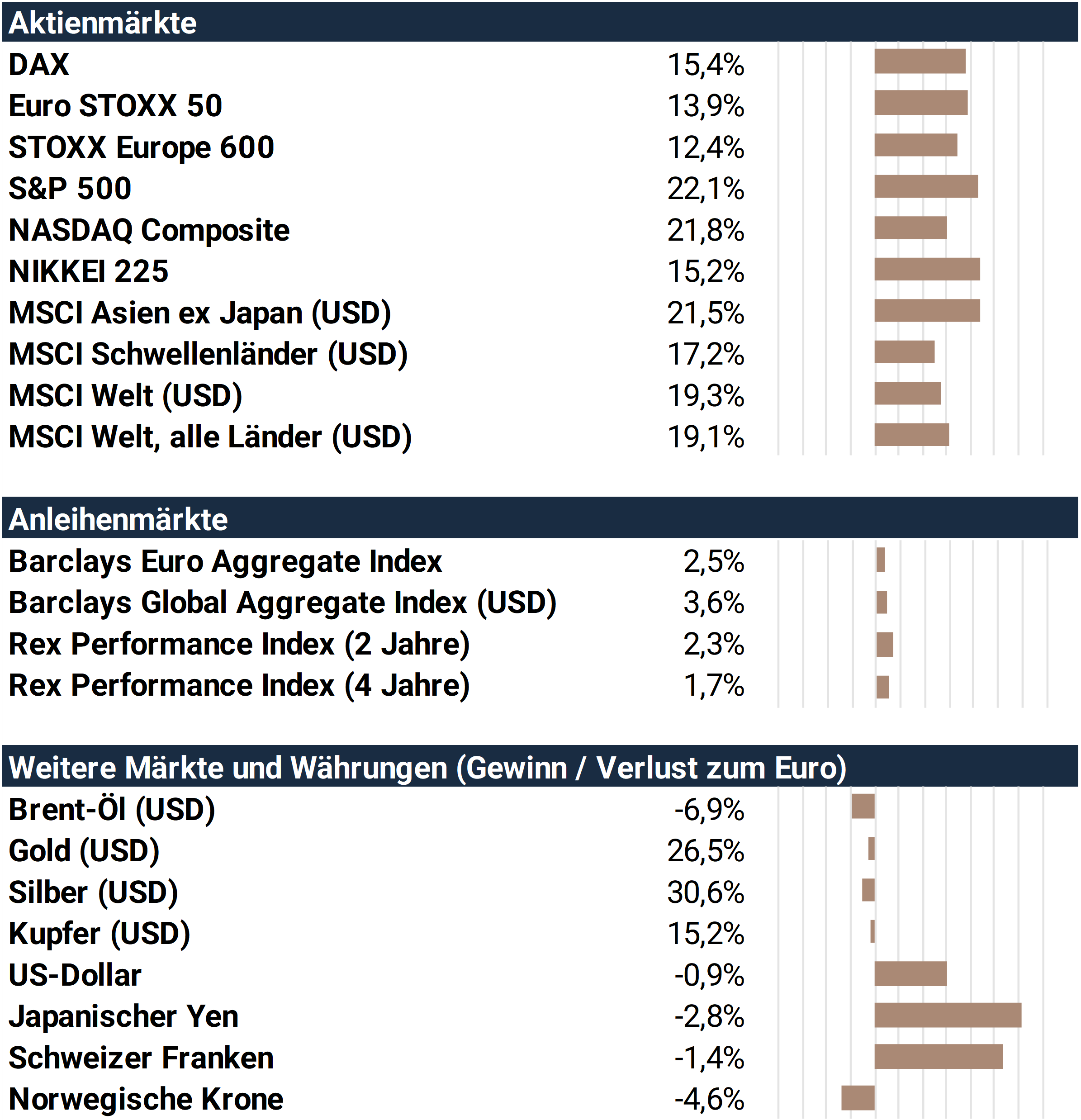

Die Aktienmärkte haben im abgelaufenen Quartal ihre Gewinne weiter ausgebaut. Die stärksten Impulse kamen jedoch nicht mehr von den „US Big Tech“-Werten, sondern zuletzt aus Asien. Die im Jahr 2022 stark gebeutelten Anleihenmärkte erlebten ein nahezu historisches Comeback. Die Renditen sind deutlich gesunken, während die Kurse im Gegenzug stark gestiegen sind. Der „Weltanleihenindex“ (Barclays Global Aggregate Index), der alle wesentlichen Segmente von Staats- bis Unternehmensanleihen abdeckt, legte in den letzten drei Monaten um sieben Prozent zu und übertraf damit sogar den „Weltaktienindex“ (MSCI Welt, alle Länder), der lediglich 6,7 Prozent gewann.

Selbst der DAX erreichte trotz aller ökonomischer Widrigkeiten in Deutschland ein neues Allzeithoch und überflügelte den EURO STOXX 50 deutlich. Allerdings verdienen die DAX-Konzerne zu 82 Prozent ihr Geld im Ausland, der heimische Markt in Deutschland macht nur 18 Prozent aus. Der Nikkei 225 hingegen gönnte sich eine Verschnaufpause, nachdem er erst in diesem Jahr ein neues Hoch erreicht hatte – 34 Jahre nach den Übertreibungen der 90er Jahre.

Die Nachrichtenlage war von (geo-)politischen Themen geprägt, die teils sehr nachdenklich stimmten: Attentatsversuch auf US-Präsidentschaftskandidat Donald Trump, die veränderte Atom-Doktrin Russlands und die eskalierenden Auseinandersetzungen im Nahen Osten.

Quelle: FactSet, Angaben bei Aktienindizes als Gesamtertrag inkl. Dividenden.

Daten per 30.09.2024 in lokaler Währung, sofern nicht anders angegeben.

Entwicklungen im Kalenderjahr 2024 im Überblick

Dennoch konnten sich die Märkte unter Schwankungen positiv entwickeln. Ein Sommergewitter traf die Kapitalmärkte Anfang August, als US-Wirtschaftsdaten und eine Mini-Zinssenkung der japanischen Notenbank veröffentlicht wurden. Auslöser waren vor allem „Carry Trades“, bei denen sich Investoren in Ländern mit niedrigen Zinsen (wie Japan) günstig Geld leihen und es in Ländern mit höheren Zinsen anlegen (wie den USA). Solange die Währung schwach bleibt, in der die Schulden aufgenommen wurden, können zusätzliche Gewinne erzielt werden. Der Yen hat in den letzten Jahren fast ausschließlich abgewertet. Doch die plötzliche Aussicht auf sinkende US-Zinsen und steigende japanische Zinsen führte zu panikartigen Auflösungen dieser Carry Trades, was erhebliche Auswirkungen auf die Kapitalmärkte hatte. Der Nikkei verlor an einem „Schwarzen Montag“ satte 12,4 Prozent – der höchste Tagesverlust seit 1987. Auch die europäischen und US-amerikanischen Märkte reagierten mit deutlichen Kursrückgängen. Doch wie so oft folgt auf Panik die Erholung: Schon Ende des Monats hatten die Aktienmärkte den Einbruch fast vollständig ausgeglichen.

In Europa zeigten sich im bisherigen Kalenderjahr besonders Finanzwerte wie Banken und Versicherungen stark. Eine fulminante Rally der letzten Monate brachte auch Einzelhandelswerte in die Top 3 der Branchen, die alle über 20 Prozent zulegen konnten. Auf der Verliererseite standen die Nahrungsmittel- und Energiebranche. Ölwerte litten unter dem deutlichen Rückgang des Ölpreises: die Sorte Brent verlor im 3. Quartal mehr als 17 Prozent, trotz der Konflikte im Nahen Osten. Ist das etwa ein Fingerzeig für einen schwachen Konjunkturverlauf? Besonders schmerzhaft war aus deutscher Sicht die Entwicklung der Automobilindustrie: Gewinnwarnungen aller großen Autobauer führten zu Kursverlusten von über fünf Prozent, womit die Branche das Schlusslicht in Europa bildet.

Auffällig in den letzten drei Monaten war die positive Entwicklung der Branchen, die von sinkenden Zinsen profitieren. Immobilienaktien zeigten nach langer Schwäche wieder Lebenszeichen, ebenso wie Versorger und Telekomwerte. Besonders in den USA war die Outperformance dieser Titel zum Gesamtmarkt zu beobachten. Die einstigen Anlegerlieblinge aus dem Tech-Sektor verzeichneten hingegen eine der schlechtesten Entwicklungen der letzten drei Monate. Dennoch verbleibt dort ein sehr hoher Jahresgewinn von rund 30 Prozent (Technologie-Sektor des S&P 500, Nasdaq Composite „nur“ rund 22 Prozent). Versorger profitierten neben den sinkenden Zinsen auch von der steigenden Stromnachfrage, getrieben durch den gigantischen Energiebedarf der „Künstlichen Intelligenz“ (KI).

Ein veranschaulichendes Beispiel: Auf Three Mile Island, dem Ort des größten Atomunfalls der US-Geschichte 1979, soll der damals unbeschädigte Reaktor wieder ans Netz gehen, um alleine Microsofts KI-Aktivitäten mit Strom zu versorgen. Dies wirft auch ein Schlaglicht auf die deutsche Energiepolitik. So zeigt es doch, dass eine Reaktivierung von Atomkraftwerken durchaus möglich ist.

Zinsen und Anleihen.

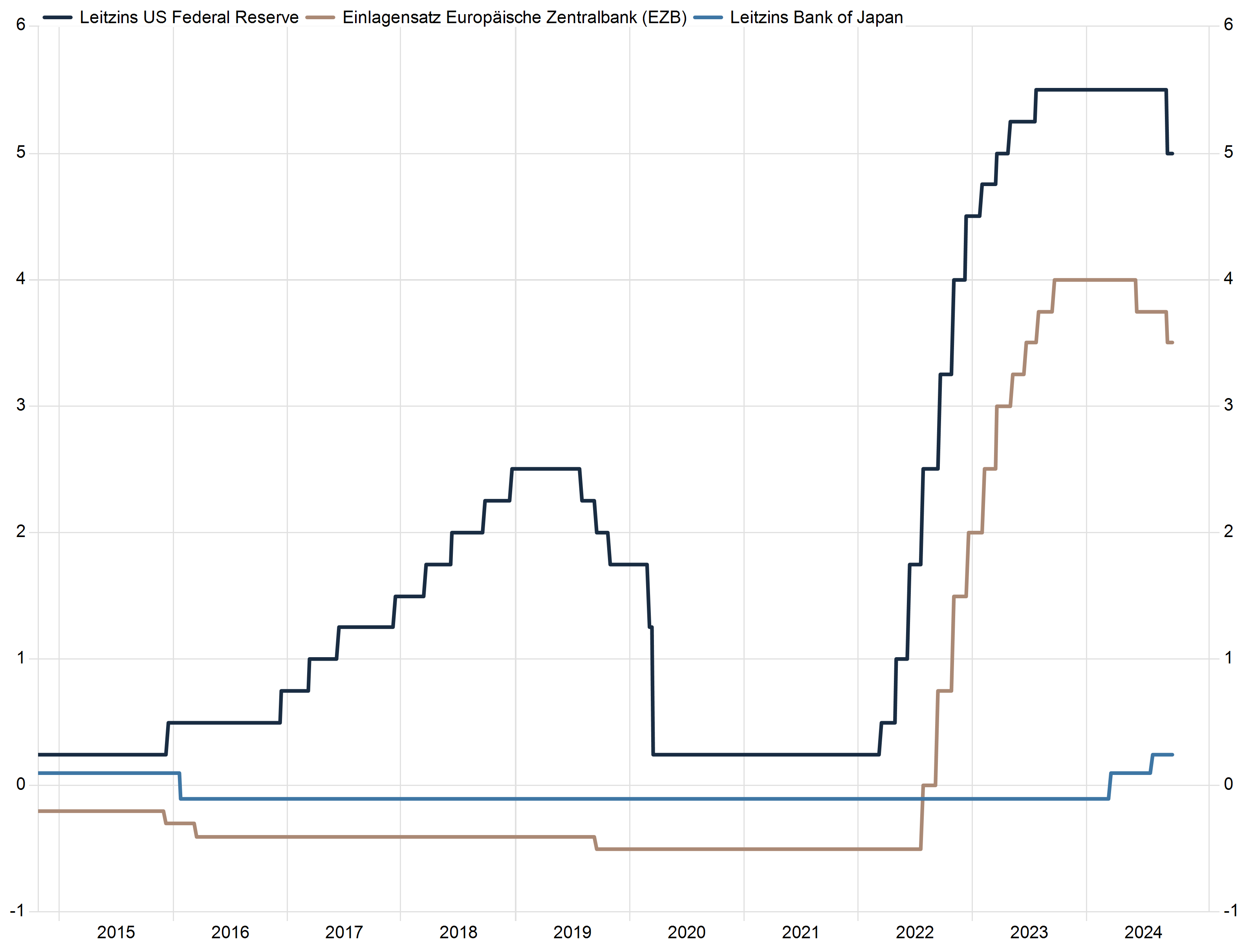

Die Zinswende ist auch in den USA eingeleitet

Seit der Corona-Pandemie hat es weltweit keine so hohe Anzahl an Zinssenkungen durch die Zentralbanken quer über den Globus gegeben. Ein beträchtlicher Teil der zurückliegenden Zinserhöhungen wird nun schrittweise rückgängig gemacht. Unsere Erwartungen aus dem letzten Quartalsbericht, dass die Inflation weiter sinken und im September geldpolitischen Lockerungen durch die Europäische Zentralbank (EZB) und die US-Notenbank (Fed) folgen würden, haben sich bewahrheitet. Die EZB hat nach der ersten Senkung im Juni erneut die Zinssätze reduziert. Der Einlagensatz wurde um 25 Basispunkte auf 3,5 Prozent gesenkt, während der Haupt-refinanzierungssatz für Banken wie im März angekündigt sogar um 60 Basispunkte auf 3,65 Prozent fiel.

Die jährliche Inflationsrate in der Eurozone lag zuletzt bei 1,8 Prozent. Das ist der niedrigste Stand seit April 2021. Auch die um Energie- und Lebensmittelpreise bereinigte Kerninflation sank leicht auf 2,7 Prozent, während die Dienstleistungsinflation mit vier Prozent weiterhin (zu) hoch blieb. Die Löhne im Euroraum steigen nach wie vor markant, was die Preise der arbeitsintensiven Dienstleistungen in die Höhe treibt. Da die Inflationsrate erstmals seit drei Jahren unter dem EZB-Ziel von zwei Prozent liegt, steigen trotz höherer Kerninflation die Erwartungen, dass die nächste Zinssenkung Mitte Oktober folgen könnte.

Auch in den USA wird Geld endlich wieder billiger. Die US Federal Reserve entschloss sich im September, das Zinsniveau mit einem „großen Schritt“ um einen halben Prozentpunkt zu senken. Bereits im August hatten die Aussagen auf dem jährlichen Notenbanker-Symposium in Jackson Hole die Hoffnungen auf baldige Zinssenkungen geschürt, was den seinerzeit angeschlagenen Aktienmärkten half. Darüber hinaus kündigte die Fed zwei weitere Zinssenkungen noch in diesem Jahr an. Die Zinswende ist also eingeläutet.

Grafik: Nach dem kräftigen Zinserhöhungszyklus fangen EZB und Fed mit Senkungen an – die japanische Notenbank macht das exakte Gegenteil und beginnt die Zinsen anzuheben. Der Zinsunterschied zwischen den Regionen sinkt, was sich auf die Währungsentwicklung auswirkt (hier also zu Gunsten des Japanischen Yens).

Quelle: FactSet, Fed, BoJ, EZB, 10 Jahre per 03.10.2024

Wie ein „Geisterfahrer“ agiert dagegen die japanische Notenbank, die als letzte große Zentralbank sehr vorsichtig den Ausstieg aus ihrer Nullzinspolitik sucht und im Gegensatz zu allen anderen Zentralbanken die Zinsen anheben möchte. Die Verwerfungen Anfang August, die durch eine Mini-Erhöhung um 0,15 Prozent ausgelöst wurden, dürften nun zu einem noch zaghafteren Vorgehen bei künftigen Zinserhöhungen führen. Japan wird wahrscheinlich abwarten, wie die Wende anderer Zentralbanken wirkt, bevor es weitere Schritte unternimmt.

Der Inflationsschock und die Zinserhöhungen führten seit 2022 zu einem historischen Anstieg der globalen Anleihenrenditen. Die Erwartung sinkender Leitzinsen und schwächerer Konjunkturdaten ließ die Renditen überall sinken. Die Rendite zehnjähriger Bundesanleihen liegt bis zur Endfälligkeit nun bei 2,1 Prozent – etwa auf dem gleichen Niveau wie zu Jahresbeginn, aber weit unter dem Höchststand von über 2,6 Prozent im Frühjahr.

Im Oktober 2023 boten zehnjährige US-Treasuries noch rund fünf Prozent Rendite pro Jahr. Zwischenzeitlich ist die US-Rendite auf nur noch 3,6 Prozent gesunken (zuletzt 3,8 Prozent). Auch die kürzeren Anleihen mit zweijähriger Laufzeit ermäßigten sich auf 3,5 Prozent, was als Vorläufer für das zukünftige Leitzinsniveau gilt.

Die Risikoaufschläge („Spreads“) von Unternehmensanleihen haben sich weltweit erfreulicherweise weiter verkleinert und sind mittlerweile auf einem recht niedrigen Niveau. Dies unterstützte den positiven Verlauf dieses Marktsegments zusätzlich zur Zinsentwicklung.

Rohstoffe und Währungen

„Nach Golde drängt, am Golde hängt doch alles“

(Faust I, Johann Wolfgang von Goethe)

Bei den Rohstoffen zeigen sich sehr unterschiedliche Entwicklungen. Während der Ölpreis (siehe oben) schwächelt, steigen die Edelmetallpreise kontinuierlich an. Im dritten Quartal legte Gold (in US-Dollar) fast 13 Prozent zu, und eine Feinunze kostet nun 2.630 USD. Auch der Silberpreis verzeichnete einen Anstieg, allerdings nur um rund sechs Prozent. Im Jahresvergleich liegt Silber jedoch mit einem Zuwachs von fast 31 Prozent deutlich vor Gold, das etwa fünf Prozent weniger zulegte.

Aus Sicht eines Euro-Anlegers verzeichnete der US-Dollar im abgelaufenen Quartal einen Verlust von rund vier Prozent. Verglichen mit dem Jahresanfang zeigt der „Greenback“ allerdings kaum eine Veränderung. Aufgrund des sinkenden Zinsvorteils im Vergleich zwischen dem Dollar- und dem Euroraum erlebte der japanische Yen ein Comeback (vgl. Grafik auf der Vorseite). Im letzten Quartal konnte er einen Gewinn von sieben Prozent verbuchen, was jedoch die bisherigen Verluste des Kalenderjahres noch nicht vollständig ausgleicht. Auch mit dem Britischen Pfund und dem Schweizer Franken waren im vergangenen Quartal leichte Gewinne möglich. Dagegen verloren die rohstoffabhängigen Währungen Norwegens und Kanadas leicht zum Euro.

Konjunktur-Perspektiven

Keinerlei Dynamik der Weltwirtschaft erkennbar

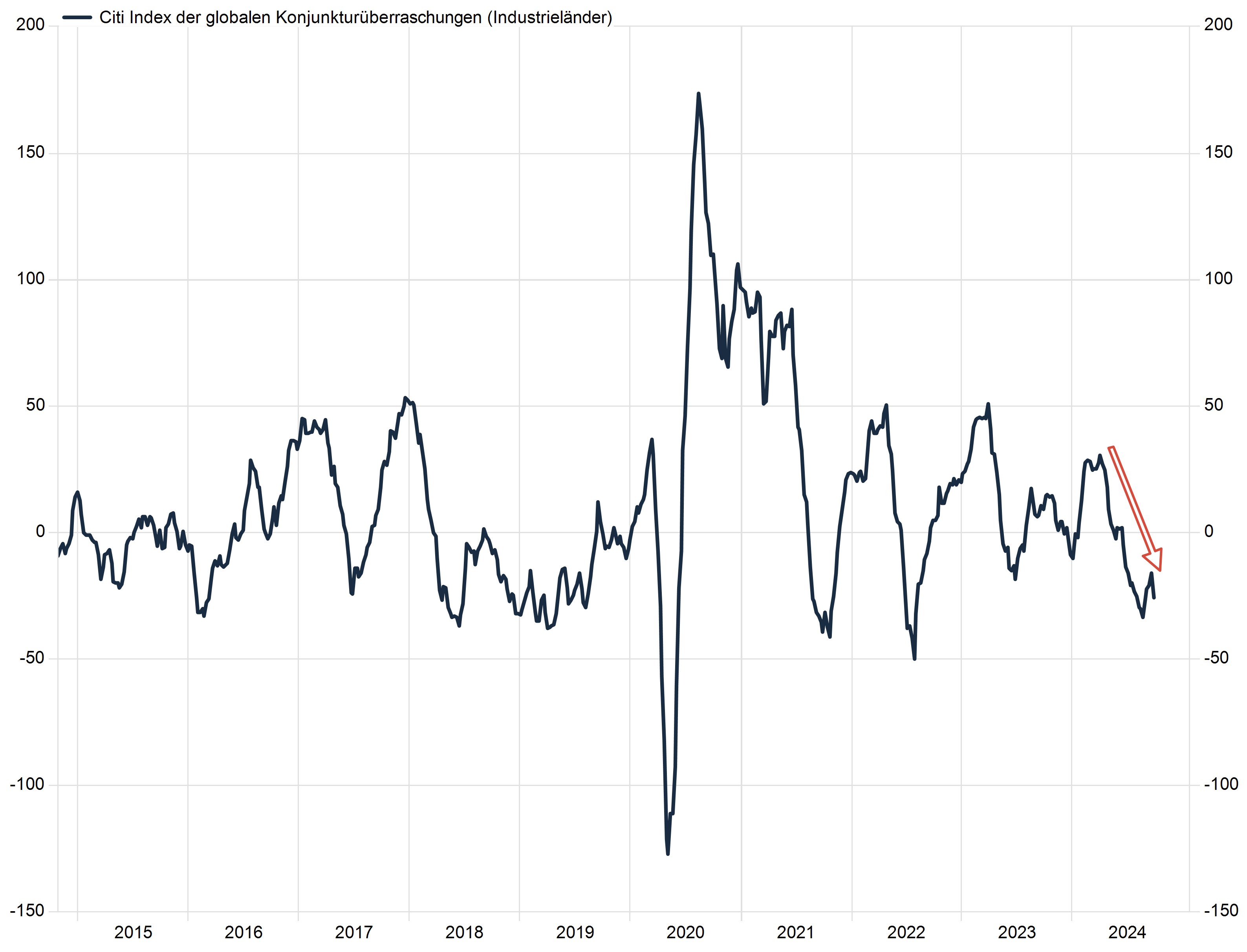

Im letzten Quartalsreport sprachen wir vom „Aufschwung ohne Schwung“. Seitdem hat sich das Bild noch weniger dynamisch entwickelt, da viele Frühindikatoren enttäuschten. Der Internationale Währungsfonds (IWF) prognostiziert in seinem letzten Update im Juli für dieses und nächstes Jahr ein weltwirtschaftliches Wachstum leicht über der 3-Prozent-Marke. Dies ist insofern wichtig, da sich der Fokus vieler Anleger von der Inflationsentwicklung und den Zinsmaßnahmen zu den Konjunktur- und Gewinnerwartungen verschiebt.

Als globaler Akteur an den Finanzmärkten möchten wir uns hier nicht detailliert zur prekären Lage in Deutschland äußern (ifo-Chef Fuest: „Die deutsche Wirtschaft steht zunehmend unter Druck“). Nach dem Rückgang des Bruttoinlandsprodukts um 0,1 Prozent im zweiten Quartal deutet der Absturz des ifo-Geschäftsklimaindex und der Einkaufsmanagerindizes darauf hin, dass auch im dritten Quartal eine Schrumpfung der Wirtschaft zu erwarten ist. Damit droht Deutschland eine Rezession, im Gegensatz zu fast allen anderen Industrienationen!

Sehr vieles hängt in der Weltwirtschaft von zwei Ländern ab: den USA und China. In den USA sieht es weiterhin nach einem „soft landing“ aus, einer sanften Abkühlung der Wirtschaft. Der IWF erwartet für 2024 ein leicht schwächeres Wachstum von 2,6 Prozent und für 2025 ein weiteres Abflachen auf 1,9 Prozent. Aus Sicht der Anleger sind diese Zahlen akzeptabel, auch wenn der bislang robuste Arbeitsmarkt und der gute Konsum von uns recht kritisch beobachtet werden (vgl. letzter Quartalsbericht).

Grafik: Der Index misst die Abweichung der veröffentlichten Wirtschaftsindikatoren zu den Markterwartungen. Ein positiver Wert zeigt, dass die Wirtschaftsdaten besser als erwartet ausfallen, während ein negativer, sinkender Wert wie zuletzt auf schlechtere Ergebnisse hinweist.

Quelle: FactSet, Citi Economic Surpise Index, 10 Jahre per 03.10.2024

Der US-Wahlkampf rückt näher. Präsident Joe Biden verzichtete auf eine erneute Kandidatur und überließ seiner Vizepräsidentin Kamala Harris das Feld. Im bisherigen TV-Duell setzte sie sich gegen Herausforderer Donald Trump durch. Umfragen deuten auf ein enges Kopf-an-Kopf-Rennen hin. Politische Börsen haben bekanntlich kurze Beine, und der Wahlausgang im November könnte zwar für Volatilität sorgen, wird aber voraussichtlich kein „Game Changer“ sein.

Fokusthema

Chinas Umdenken und sein „Whatever it takes“-Moment

In China deutet sich jedoch ein politischer Schlüsselmoment an: Nach langem Zögern hat die Regierung angesichts der schwächelnden Wirtschaft ein umfangreiches Maßnahmenpaket verabschiedet. Vermutlich wollte man abwarten, bis die US-Notenbank die Zinswende einleitet, um den Renminbi nicht durch eigene Maßnahmen unter Abwertungsdruck zu setzen. Das Ziel eines Wirtschaftswachstums von fünf Prozent schien in Gefahr, was die Regierung zu panischen Maßnahmen zwang. Da chinesische Haushalte im Durchschnitt zwei Drittel ihres Vermögens in Immobilien halten, ist die Stimmung angesichts der Immobilienkrise gedrückt. Während vor zehn Jahren zweistellige Wachstumsraten im Einzelhandel die Norm waren, sind es in letzter Zeit nur noch knapp über zwei Prozent.

Nun wurden sowohl der Leitzins als auch die Mindestreserve-anforderungen für Banken deutlich gesenkt. Zusätzliche Liquidität soll ins Finanzsystem gepumpt werden, um die Wirtschaft zu stützen. Für den Immobilienmarkt und die allgemeine Konjunktur könnten diese Maßnahmen jedoch nicht ausreichen, da es weniger an Liquidität als an Nachfrage mangelt – ein typisches Anzeichen für eine sogenannte „Liquiditätsfalle“.

Obwohl die Mindestanzahlungen für Zweitwohnungen von 25 auf 15 Prozent gesenkt wurden und bestehende (!) Immobilienkredite durch die Banken zu günstigeren Konditionen umstrukturiert werden sollen, fehlen konkrete staatliche Konjunkturimpulse, um die Kreditnachfrage als solche zu steigern. Die bisherigen Maßnahmen allein dürften kaum ausreichen, um einen nachhaltigen Aufschwung herbeizuführen.

Interessanterweise stellt die Zentralbank (PBoC) Großanlegern und Unternehmen sogar Gelder für Aktienkäufe zur Verfügung, was zu einem kräftigen Schub an den (Festland-) Aktienmärkten führte. Der daraus resultierende „Reichtumseffekt“ könnte perspektivisch sowohl inländische als auch ausländische Anleger zurücklocken, die den Markt in den letzten Jahren in Scharen verlassen haben. In Europa wurden die Maßnahmen ebenfalls positiv aufgenommen, und Aktien von Unternehmen mit großem Chinageschäft – etwa aus den Branchen Luxusgüter, Industrie sowie Rohstoffe – legten deutlich zu.

Ein Ziel der Lockerungspolitik ist es, die Haushaltseinkommen zu stärken und den privaten Konsum anzukurbeln. Die Maßnahmen sollen die Nachfrage stimulieren und das Vertrauen in die Wirtschaft wiederherstellen. Von großer psychologischer Bedeutung dürfte sein, dass die Maßnahmen in einer öffentlichen Fernsehsendung vorgestellt wurden, in der auch Fragen beantwortet wurden – ein untypischer Schritt für die chinesische Kommunikationspolitik, der die Wichtigkeit eines Stimmungsumschwungs unterstreicht.

Einige Analysten sprechen von einem „Whatever it takes“-Moment in China, in Anlehnung an die legendären Worte des ehemaligen EZB-Chefs Mario Draghi im Jahr 2012 im Zuge der Euro-Rettung. Es scheint, als habe man erkannt, dass nur entschlossene Maßnahmen helfen. Nicht kleckern, klotzen!

Dass man den Erwartungen zuvorkam, sollte auch die Finanzmärkte weiter positiv beeinflussen. Da die chinesische Regierung von der Notwendigkeit einer antizyklischen Fiskalpolitik sprach, ist mit weiteren Stimuli zu rechnen. Dennoch bleiben die Auswirkungen auf die Weltwirtschaft und speziell auf die deutsche Exportwirtschaft begrenzt, da China stark auf seinen Binnenmarkt fokussiert ist.

Selektivität ist Trumpf

Belastende Geopolitik, aber auch neue Chancen erkennbar

Das Umfeld wird belastender. Die Ausweitung des Nahost-Konflikts setzt sich täglich fort, und Russland verändert als Folge der Eskalation im Ukrainekrieg seine Atomdoktrin. Die US-Wahl steht bevor, und obwohl die Besetzung der Notenbank fast wichtiger ist als die des Weißen Hauses, birgt die Entscheidung zwischen Trump und Harris Unsicherheiten. Vor dem berüchtigten „Crash-Monat“ Oktober sind das keine leicht verdaulichen Nachrichten.

Für die Aktienmärkte sind vor allem Zinsen und Gewinnentwicklung entscheidend. Die abgelaufene Berichtsaison in den USA und Europa signalisierte durchaus Ermutigendes. Fast alle Unternehmen aus dem STOXX Europe 600 haben ihre Zahlen für das zweite Quartal vorgelegt, und ihre Gewinne stiegen nach zuletzt vier rückläufigen Quartalen. Für 2024 wird ein Gewinnplus von immerhin rund drei Prozent erwartet, im kommenden Jahr sogar fast zehn Prozent.

In den USA sind die Entwicklungen und Erwartungen noch höher: Die Gewinne dürften 2024 zweistellig steigen und 2025 nochmals um rund 15 Prozent anziehen. Historisch gesehen erwähnten sehr wenige Unternehmen in den Analystenmeetings den Begriff „Rezession“. Das deutet darauf hin, dass sie keine akuten Probleme in der US- oder Weltwirtschaft erwarten. Angesichts des zuletzt berichteten, höchsten Quartalswachstums seit 2021 ist das wohl kein Wunder.

Der Begriff „Inflation“ spielte im Gegensatz zu den Vorquartalen keine Rolle mehr, jedoch sprach jedes fünfte Unternehmen von den anstehenden US-Wahlen.

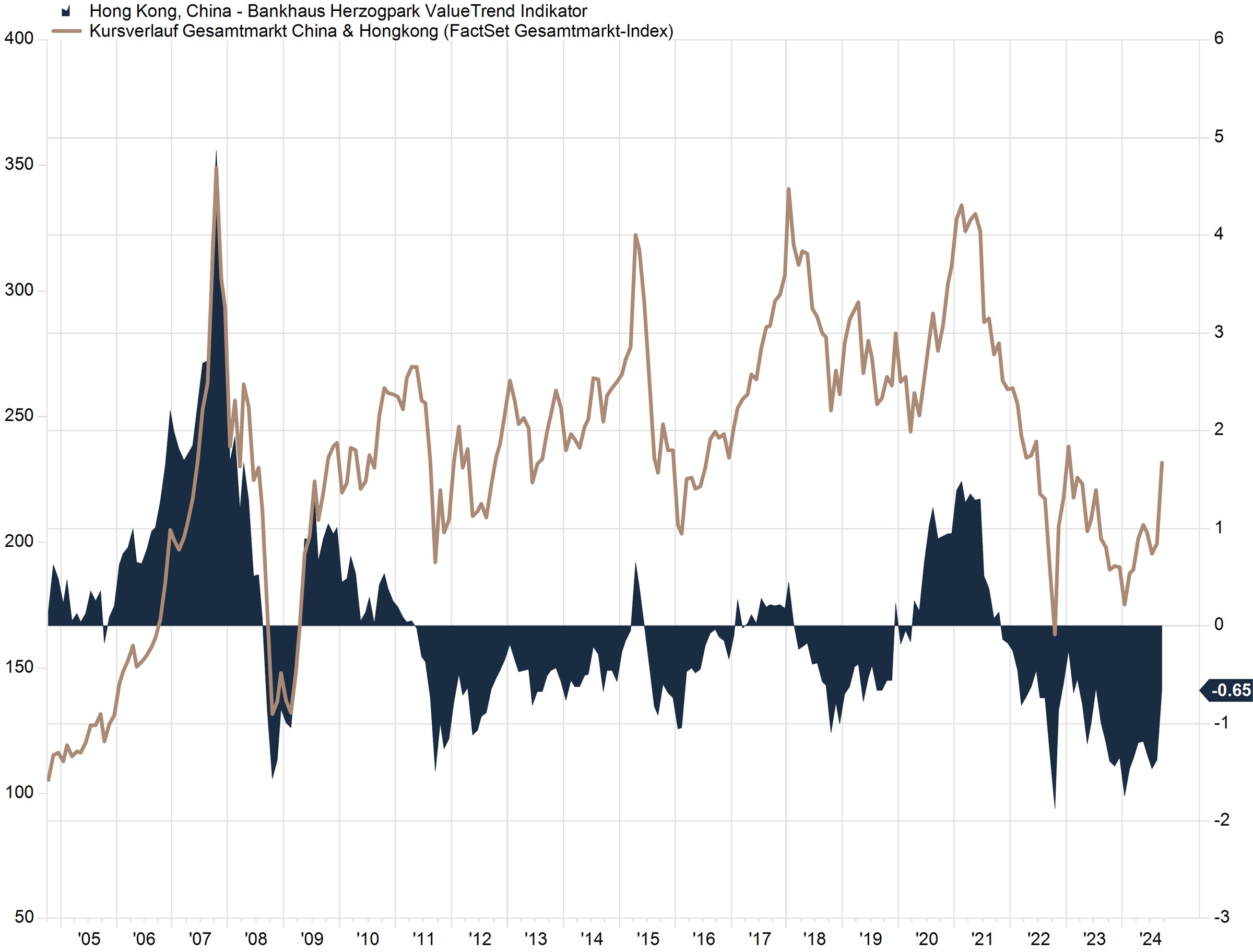

Grafik: Der Bankhaus Herzogpark ValueTrend Indikator zeigt für die Märkte Chinas und Hongkongs trotz des schon erheblichen Kurssprungs eine im Vergleich zur Historie tiefe Bewertung an. Drei der fünf größeren Kursrallys wurden durch Stimulus-Maßnahmen ausgelöst (um etwa 2009, 2015 und 2020).

Quelle: FactSet, 20 Jahre per 30.09.2024

Doch wie teuer sind Aktien bzw. wie viel sind sie wert? In den USA zahlen Anleger nahezu das 22-fache der Gewinne für die nächsten zwölf Monate, was recht teuer ist. Manche Beobachter sprechen von „Priced for Perfection“ – der Preis wäre demnach nur gerechtfertigt, wenn die sehr hohen Erwartungen mindestens getroffen werden. Europa erscheint optisch günstiger (rund das 14-fache der Gewinne, Deutschland sogar nur das 13-fache). Allerdings sollte berücksichtigt werden, dass Wachstum und Rentabilität in den USA mit Abstand am höchsten sind, was die höheren Bewertungen tendenziell rechtfertigt. Bei Anlageentscheidungen sollte man bedenken, dass der Markt robustes und wiederholbares Gewinnwachstum höher bis hoch bewertet, was besonders bei führenden Tech-Titeln sichtbar wird. Zyklische Märkte wie der DAX oder Schwellenländer sind anfälliger für Gewinnrevisionen und daher in der Regel günstiger zu haben.

Eine besondere Situation ergibt sich in der Region „Greater China“ (China, Hongkong, Taiwan, Macao). Hier treffen die positiven Nachrichten auf einen in weiten Teilen stark unterbewerteten Markt (insbesondere in Hongkong), der aufgrund jahrelangen Desinteresses gleichzeitig massiv unterinvestiert ist. Vergleichbare Stimuli der Regierung haben in der Vergangenheit im Übrigen stets erhebliche Aktienmarktrallys mit sich gebracht, die sich zumeist über ungefähr ein Jahr hinzogen.

Darüber hinaus ist damit zu rechnen, dass einige Gelder, die innerhalb Asiens vor allem nach Indien geflossen sind, wieder Richtung Volksrepublik umgeleitet werden. Der indische Markt mag aufgrund seiner günstigen Demografie und herausragenden Wirtschafts-entwicklung vielversprechend sein. Er ist jedoch nach einer langen Hausse mit dem 25-fachen der Gewinne noch teurer als die USA bewertet und damit anfällig für Korrekturen.

Sollten Konjunktur und Gewinnerwartungen (insbesondere in den USA) wirklich so gut wie vielfach behauptet sein, ist der Spielraum für weitere Zinssenkungen der Notenbanken begrenzt, um die Wirtschaft nicht übermäßig zu stimulieren und keine zweite Inflationswelle zu provozieren. Es wird als Konsequenz in diesem herausfordernden Umfeld noch wichtiger als zuletzt eine gut ausbalancierte Struktur im Portfolio zu haben.

Insofern bieten sich nach wie vor ausgesuchte Anleihen hoher Bonitäten an, um im Falle einer deutlichen wirtschaftlichen Abkühlung abfedernde Wirkung zu entfalten. Dennoch gehen wir davon aus, dass die Renditen nicht am Schnürchen gezogen nach unten tendieren werden – die nächste kleinere Bewegung nach oben könnte jedoch ein interessantes Einkaufsmoment darstellen.

Sollten sich die genannten geopolitischen Belastungsfaktoren nicht entfalten, wird das Jahr 2024 als sehr gutes Anlagejahr in die Geschichtsbücher eingehen. Die Stimmungslage der Anleger ist positiv, ohne sich in einer gefährlichen Euphorie zu befinden. Dies sind konstruktive Voraussetzungen für ein positives Schlussquartal. Jedoch werden die Bäume angesichts des schon Erreichten nicht in den Himmel wachsen. Selektiv sind in jedem Fall genug Opportunitäten vorhanden.

In den kommenden Wochen und Monaten werden wir unseren ausführlichen Ausblick für das kommende Jahr entwerfen. Es bleibt spannend…und wir optimistisch!